O termo bônus-malus é usado para uma série de acordos comerciais que alternadamente recompensam (bônus) ou penalizam (malus) uma ou mais partes interessadas em um acordo. É usado frequentemente nas indústrias de seguros, visto que ajusta o prêmio pago de acordo com o histórico de sinistros. Bônus geralmente é um desconto no prêmio que é dado na renovação de um seguro se nenhum sinistro tiver ocorrido no ano anterior. Malus é um aumento desse prêmio em decorrência de sinistro(s) no ano anterior.1

Na maioria dos países, o sistema de seguro relacionado à cobertura de acidentes de trabalho e doenças ocupacionais é financiado principalmente pelos empregadores. Entretanto, essa situação não é uniforme em termos das taxas efetivamente pagas. Em muitos locais essas taxas são estabelecidas de acordo com a ocupação ou atividade econômica da empresa. Assim, as empresas de um determinado setor econômico podem ter uma taxa de seguro específica. Esse sistema, provavelmente o mais difundido, é compatível com algumas pequenas correções da taxa básica de seguro com base na acidentalidade de cada ocupação ou setor de atividade econômica.

O Brasil não age de maneira diferente, seguindo a tendência mundial. Segundo a Lei 8.212/1991 os empregadores precisam pagar taxas de seguro que correspondam a um percentual do salário de contribuição de cada trabalhador, a título do Seguro Acidente de Trabalho – SAT. 2,3

O SAT (que corresponde ao financiamento dos benefícios concedidos por incapacidade para o trabalho devido a riscos ambientais de trabalho) é então dividido em três graus – segundo o ramo de atividade econômica – que contribuem com taxas de 1%, 2% ou 3%, também chamados de Riscos Ambientais do Trabalho – RAT. A alíquota de contribuição para o RAT será de 1% se a atividade é de risco mínimo; 2% se de risco médio e de 3% se de risco grave, e incide sobre o total da remuneração paga, devida ou creditada a qualquer título, no decorrer do mês, aos segurados empregados e trabalhadores avulsos.3

Apesar de o sistema de financiamento de acidentes de trabalho e doenças ocupacionais no Brasil seguir a tendência mundial, ainda assim, governo, empresas e trabalhadores há muito tempo buscam uma forma de beneficiar empresas que efetivamente fazem investimentos na prevenção de acidentes e doenças ocupacionais.

Assim, considerando que não é justo cobrar a mesma taxa de seguro para todas as empresas do mesmo setor, independentemente dos investimentos em segurança no ambiente de trabalho de cada empresa, surgiu o Fator Acidentário de Prevenção – FAP.

Entre os objetivos da criação do FAP, em vigência desde 2010 estão: incentivar a melhoria das condições de trabalho, estimulando individualmente cada empresa a implantar políticas mais efetivas de segurança e saúde; gerar benefício ou punição para empresas que investem mais ou menos em segurança e saúde do trabalhador; e equilibrar o déficit econômico da previdência social.4

O sistema bônus-malus no Brasil

O FAP iniciou assim um sistema “bônus x malus” como um incentivo relacionado ao SAT. Basicamente, ajusta a taxa paga por uma empresa de acordo com seu histórico individual e também de acordo com a ocupação ou atividade econômica.

Criado com o objetivo de incentivar a melhoria das condições de saúde e trabalho dos trabalhadores, além de criar uma cultura de prevenção nas empresas, o Fator Acidentário de Prevenção serve para alterar as alíquotas coletivas de 1%, 2% ou 3% do RAT, compondo assim o “novo” SAT ou também chamado de RAT ajustado.4,5

O Fator Acidentário de Prevenção – FAP consiste em um multiplicador que deve variar entre 0,5 e 2, aplicado à alíquota de RAT de 1%, 2% ou 3% correspondente à Classificação Nacional de Atividades Econômicas – CNAE da empresa.5,6

Assim, o FAP é um índice que pode resultar em um aumento ou uma diminuição no SAT e reflete a avaliação da acidentalidade nas empresas em termos de acidentes de trabalho e doenças ocupacionais, referente aos dois anos imediatamente anteriores ao ano de processamento. Seu cálculo varia de acordo com a quantidade, a severidade e o custo dos acidentes e doenças ocupacionais.

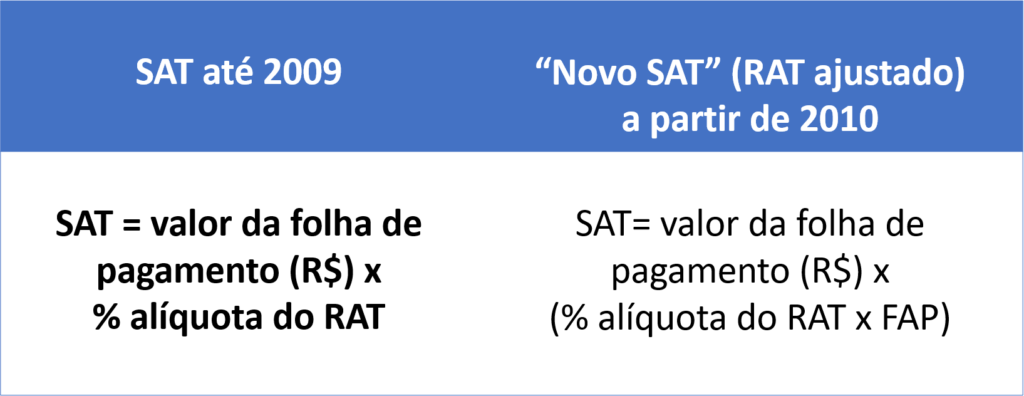

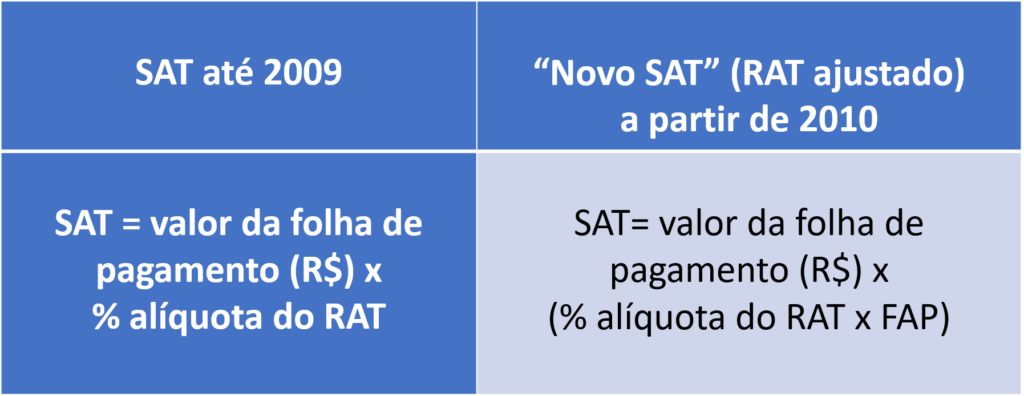

Até o final de 2009, o valor do Seguro Acidente de Trabalho por empresa era calculado multiplicando sua folha de pagamento pelo RAT respectivo a sua CNAE – como vimos, de 1%, 2% ou 3%.

Para instrumentalizar as mudanças no SAT, a partir de janeiro de 2010, o cálculo passou a contar com outro multiplicador: o Fator Acidentário de Prevenção – FAP atuando conforme a Tabela 1.5

TABELA 1: Comparação entre o SAT até 2009 e a partir de 2010

Assim, as empresas que registram maior número de acidentes de trabalho, doenças ocupacionais e benefícios previdenciários do tipo acidentários, pagam mais, com um FAP tendendo a 2,0000. Por outro lado, o FAP diminui a alíquota de empresas que registram menor número de acidentes de trabalho e afastamentos acidentários com o valor do FAP tendendo a 0,5000. A Tabela 2 expressa as alíquotas mínimas e máximas que cada empresa pode pagar em decorrência da aplicação do FAP sobre os graus de RAT. 6

TABELA 2: RAT ajustado pelo FAP

Construindo Segurança e Saúde

Neste contexto do surgimento do FAP, tendo como base experiências e análises financeiras prévias, realizadas com os FAP’s de algumas empresas do ramo de construção, no início de 2014 a Câmara Brasileira da Indústria da Construção – CBIC (a partir do desenvolvimento do conteúdo técnico realizado por este autor) lançou na Internet uma ferramenta de livre acesso, autoexplicativa, que permite às empresas calcular, voluntariamente, a partir do seu extrato do FAP anual, o custo médio de seus acidentes de trabalho e benefícios acidentários, de acordo com o ano de ocorrência.7

Até o final de janeiro de 2018, o banco de dados dessa ferramenta já acumulava mais de 2.980 registros de empresas de todos os 26 estados do país e de diversos setores produtivos. Seus resultados globais, até agora, precisavam de saneamento, análise e publicação, objetivo central deste estudo.

Após o processo de saneamento e validação, apenas 581 registros foram selecionados para uma análise quantitativa, detalhando o impacto financeiro relacionado à ocorrência de acidentes de trabalho e doenças ocupacionais nas empresas. O objetivo, naturalmente, é servir de motivação para que os empregadores possam tomar ações preventivas e corretivas, a partir de informações estratégicas, e estabelecer de que modo a gestão deste indicador pode desempenhar um papel importante na sustentabilidade empresarial.

Entenda a lógica de cálculo utilizada pela ferramenta

Como vimos, a atual legislação previdenciária impôs à iniciativa privada uma tributação de seguro variável relacionada à cobertura de acidentes de trabalho e doenças ocupacionais, de acordo com os seus registros em termos de acidentes de trabalho e benefícios previdenciários do tipo acidentários.

Em relação ao FAP, vamos supor que a alíquota de RAT de uma empresa é de 3% conforme a sua CNAE. Suponha também que esta empresa não teve nenhum acidente de trabalho ou benefícios acidentários no período que compõe o FAP anual. Portanto, nesta situação, o FAP desta empresa será por definição igual a 0,5000, conforme previsto na legislação. Então, seu SAT para o ano vigente será de 1,5% (3% x 0,5). Importante observar que isto corresponde à tributação mínima a pagar, que não depende de acidentes de trabalho e/ou benefícios acidentários.

Com base nisso, imagine agora uma situação diferente em que o FAP foi de 1,40. Assim, seu SAT será de 4,20% (3,0% x 1,40). Neste exemplo, se subtrairmos deste valor o SAT mínimo (1,5%) visto acima, que não depende do registro de acidentes de trabalho e de benefícios acidentários, identificamos a taxa percentual de suas folhas de pagamento, que ocorre exclusivamente devido a seus acidentes de trabalho e benefícios acidentários, neste caso 2,70%.

Precisamos também considerar que a fórmula de cálculo do FAP vigente até o final de 2017, conforme a legislação, atribui pesos diferentes ao número de casos de acidentes e/ou afastamentos acidentários. Esta variável é denominada frequência e corresponde a 35% do valor do FAP. Os 65% restantes são devidos às variáveis gravidade e custos. Assim, do percentual adicional de SAT deste exemplo (2,70%), 35% são devidos à frequência que acontece de acordo com o número de eventos (acidentes de trabalho e benefícios acidentários). Os 65% restantes correspondem às variáveis custo e gravidade, decorrentes unicamente dos benefícios acidentários.

Assumiremos, neste exemplo, que o valor total da folha de pagamento de uma empresa, em um determinado ano, foi de cerca de R$ 37.037.037,00 ou R$ 2.849.002,85 por mês, sendo considerado também o mesmo valor para o 13º salário. Então, 2,70% de sua folha em um ano seriam R$ 1.000.000,00. Hipoteticamente, consideraremos que foram 14 acidentes de trabalho e 6 benefícios acidentários (20 eventos no total), no período de base de cálculo do FAP. Assim, R$ 350.000,00 (35%) representa o valor de 20 eventos, ou R$ 17.500,00 para cada evento. Observe que esse é o valor médio de cada acidente de trabalho no FAP vigente. Os R$ 650.000,00 restantes (65%) representam o custo de 6 benefícios acidentários ou cerca de R$ 108.333,33 como valor médio para cada um. Neste caso você também deve somar o valor de cada frequência (R$ 17.500,00) para cada benefício acidentário, considerando que cada caso de benefícios também foi um evento. Assim, o valor total médio de cada benefício acidentário teria sido de R$ 125.833,33.

Resultados numéricos do estudo

Como vimos após a etapa de saneamento, foram selecionados 581 registros cuja integridade e consistência sugerem tratar-se de informações reais de empresas brasileiras, referentes aos seus extratos do FAP. Dentre esses registros foram identificados 289 CNPJ’s diferentes, correspondendo assim aos dados de 289 empresas brasileiras que registraram pelo menos um acidente de trabalho ou benefício acidentário, sendo, portanto, afetadas pelo aumento de sua tributação resultante do SAT.

Em relação aos dados de observação do RAT, a análise mostra que a maioria das empresas possuía o valor definido em 3%. Este registro apareceu 459 vezes (72%). Para o RAT igual a 2% foram 106 registros (18,2%) e para o RAT igual a 1% foram apenas 16 registros (2,8%).

Esses dados, de certa forma, são compatíveis com o levantamento de outras publicações nacionais que indicam o número de empresas nos diferentes graus de RAT. Segundo publicação da Federação das Indústrias do Estado de São Paulo (FIESP), em 2015, 56,8% das empresas brasileiras tinham RAT igual a 3%, 29,3% tinham RAT igual a 2% e 13,9% RAT igual a 1%.

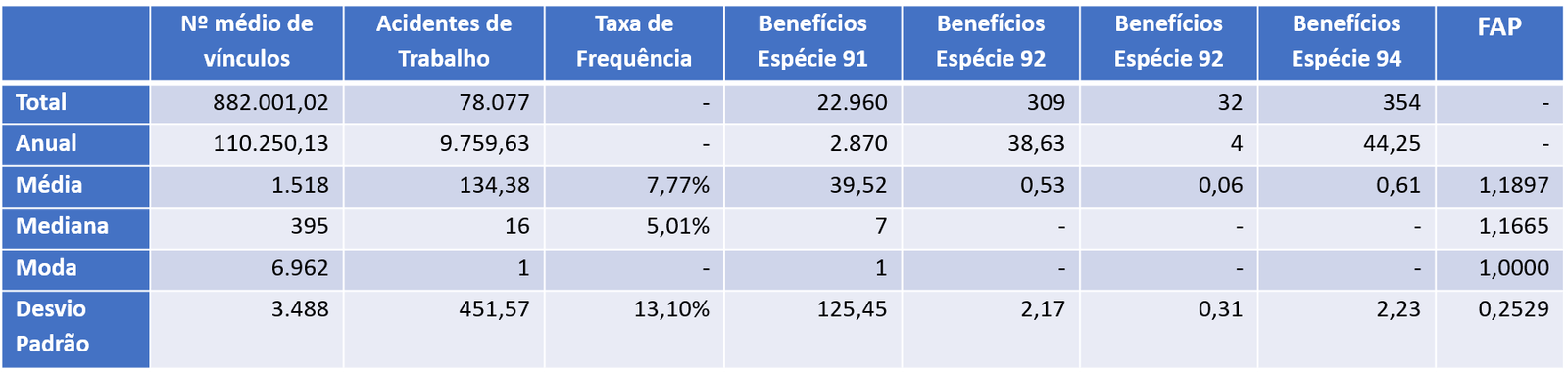

Tragicamente, este pequeno número de empresas acumulou em seus extratos do FAP, entre os anos de 2007 a 2015 (período base para os cálculos dos FAP’s de 2010 a 2017), um total de 78.077 registros de acidentes de trabalho ou, em média, 9.760 acidentes de trabalho por ano de extrato. Importante ressaltar que esses registros englobam apenas os acidentes de trabalho de notificação obrigatória às autoridades competentes através da Comunicação de Acidente de Trabalho – CAT.

Para o grupo de Auxílio-doença por acidente do trabalho – B91 7 foram registrados 22.960 benefícios no período, ou seja, 2.870 por ano de extrato, com uma média de 39,5 para cada registro.8

Os casos de Aposentadoria por invalidez por acidente do trabalho – B92 foram 309, sendo 38,6 por ano de estudo e uma média de 0,53 por registro.8

Para os casos de Pensão por morte por acidente do trabalho – B93 foram 32, apenas 4 por ano de estudo.8

Em relação, por fim, ao Auxílio-acidente por acidente do trabalho – B94 foram 354 registros, sendo 44,25 por ano de estudo, com uma média de 0,61 por extrato.8

Os valores do FAP, que representa o índice final de sinistros por empresa, parte fundamental da política de bônus x malus, foram, de forma geral, superiores a 1, constituindo assim verdadeiro malus. A média de FAP para as empresas em seus registros anuais foi de 1,1897, com mediana maior do que 1 calculada em 1,1665. O valor que mais se repetiu nos registros, correspondendo à moda, foi de 1,0000 e o desvio padrão foi de 0,2529.

A Tabela 3 resume os resultados descritos anteriormente e outros valores encontrados.

TABELA 3: Distribuição do número médio de vínculos (empregados), acidentes de trabalho, taxa de frequência, auxílios acidentários, aposentadoria por invalidez, pensão por morte, auxílio acidente e FAP.

Fonte: Banco de dados da ferramenta Construindo Segurança e Saúde 6

Resultados financeiros do estudo

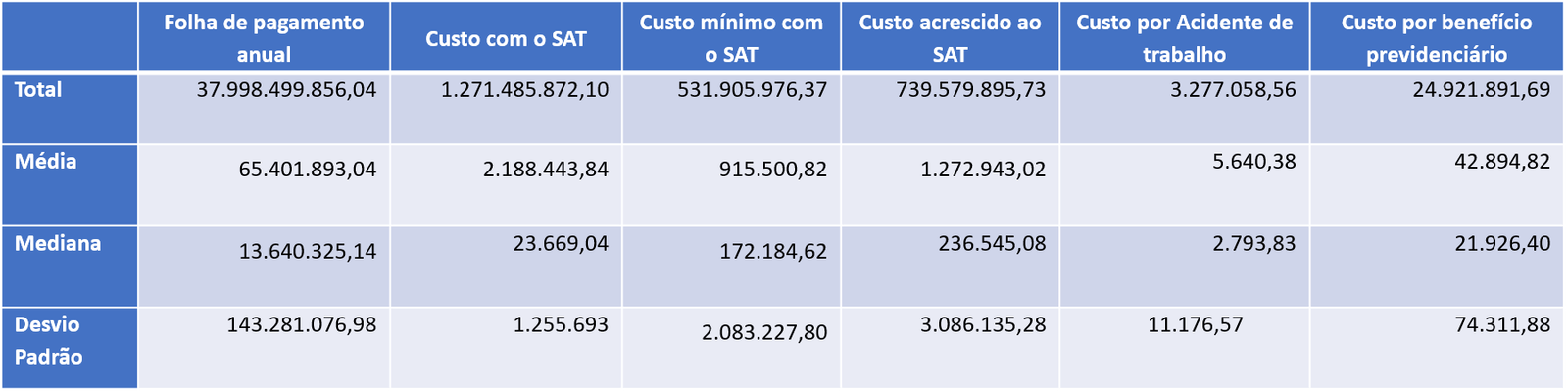

Quanto à análise dos dados financeiros reportados pelas empresas em seus registros anuais, este estudo revelou para todo o período uma despesa global expressiva com a folha de pagamento, no valor de R$ 37.998.499.856,04.

Se dividirmos o valor da folha de pagamento anual total pelo número total de funcionários de todos os registros (882.001,02) teremos o resultado de R$ 43.082,15, que corresponde ao salário médio de contribuição anual de cada funcionário das empresas e registros informados.

O valor total pago por essas empresas em seus registros anuais a título de SAT foi de R$ 1.271.485.872,10, sendo o valor mínimo de SAT a pagar para todos os registros de R$ 531.905.976,37 e o valor do acréscimo ao SAT em decorrência do FAP (se maior do que 0,5000) de R$ 739.579.895,73.

Considerando apenas os acidentes de trabalho e doenças ocupacionais que não geraram afastamento por mais de 15 dias, não ocasionando benefício previdenciário, podemos constatar que o valor médio para cada um desses eventos foi de R$ 5.640,38, sendo este o custo médio de cada um dos acidentes de trabalho dos registros anuais reportados.

Por outro lado, considerando o valor médio de cada afastamento previdenciário, superior portanto a 15 dias de afastamento, cada caso representou, em média, um aumento no SAT de R$ 42.894,82.

Um dos pontos mais importantes na análise financeira é o fato de que, de acordo com o método de cálculo do FAP, cada acidente de trabalho sem afastamento e quaisquer afastamentos previdenciários das espécies acidentárias (B91, B92, B93 e B94)7, participarão do cálculo do FAP daquela empresa por dois anos consecutivos, imediatamente após o ano de processamento.

Assim, um acidente de trabalho ocorrido no ano de 2013 irá compor o cálculo de FAP aplicável para os anos de 2015 e 2016, excluindo o ano imediatamente sucessor, 2014, denominado ano de processamento, conforme a legislação vigente.

Além disso, é importante observar que os números financeiros avaliados neste estudo levam em consideração apenas os valores adicionados ao SAT, específicos para o ano informado no registro (extrato do FAP). Para as empresas, seria sensato, como estimativa, em desconhecimento dos valores ainda não publicados para os FAP’s dos próximos anos, dobrar os valores encontrados para os acidentes de trabalho e afastamentos previdenciários.

Assim, é estimado que um acidente de trabalho sem afastamento por mais de 15 dias tenha tido um custo médio, considerando seus dois anos de impacto, de R$ 11.280,75 com um valor mediano de R$ 5.587,66.

Já em relação aos afastamentos previdenciários acidentários vale a mesma regra. O valor médio estimado para a participação desses eventos por dois anos de vigência do FAP teria sido de R$ 85.789,64 com um valor mediano de R$ 43.852,80.

TABELA 4: Distribuição da folha de pagamento anual, custo do SAT, custo mínimo com o SAT, custo acrescido ao SAT, custo por acidente de trabalho e custo por benefício previdenciário – Valores expressos em Reais (R$)

Fonte: banco de dados da ferramenta Construindo Segurança e Saúde 6

Discussão e resultados

Os serviços de Segurança e Saúde do Trabalho – SST nas organizações empresariais brasileiras, excetuando-se alguns casos específicos e mais recentes, sempre foram vistos como um simples conjunto de atividades operacionais de menor importância, cujos resultados, quando mensurados, não se refletiam no desempenho dos negócios.9

A legislação brasileira, frequentemente complexa e burocrática, criou ao longo do tempo um paradigma no qual a segurança e a saúde ocupacional sempre foram vistas como custo. Essas atividades sempre foram consideradas essencialmente técnicas, em alguns casos até mesmo meramente administrativas, cuja principal abordagem era o cumprimento das exigências legais.9

Em geral, os empregadores percebem SST meramente como custo e não como verdadeiro investimento, por razões como:

- As decisões empresariais são racionais e nem sempre levam à melhor escolha;

- Os benefícios econômicos não são muito claros ou conhecidos;

- Os custos associados aos eventos são subestimados;

- As informações relativas à SST são assimétricas;

- O valor da vida humana é relativamente pequeno, especialmente em alguns países;

- O lucro de curto prazo é mais valorizado;

- Pela existência do “risco moral”, afinal as empresas já acreditam que pagam por um “seguro” de acidentes de trabalho e que isso é o bastante.

As decisões racionais dos empregadores nem sempre levam à melhor opção. O pensamento racional leva à prática da tomada de decisão por um indivíduo ou empresa que exerce as escolhas mais sensatas, aquelas que lhe parecem dar a quantidade ideal de benefício, seja ele monetário ou não. De fato as empresas tendem a tomar decisões racionais, mas geralmente não possuem informações suficientes para as decisões corretas: como os custos e benefícios reais no curto, médio e longo prazo. Além disso, a escolha mais racional pode levar a uma concorrência excessiva que prejudica a sustentabilidade dos negócios. O objetivo primordial da legislação de SST não é impedir a concorrência excessiva, mas indiretamente contribuir para uma operação empresarial sustentável.10

Neste sentido, os métodos de análise econômica podem:

- Melhorar a visibilidade dos custos econômicos para a empresa;

- Demonstrar que os custos de SST são na realidade investimentos;

- Permitir a compreensão das razões econômicas do subinvestimento na SST;

- Influenciar os critérios na tomada de decisão e criar fortes ligações entre a SST com a produtividade e qualidade;

- Representar ferramentas úteis para a formulação de políticas públicas e privadas de SST;

- Melhorar a motivação e a produtividade;

- Reduzir as taxas de acidentes, doenças ocupacionais, quase acidentes e até mesmo o absenteísmo.

Assim, as ciências econômicas podem nos fornecer opções razoáveis, utilizando modelos que simplifiquem a realidade complexa, como no caso da ferramenta Construindo Segurança e Saúde e seu trabalho na interpretação do sistema bônus-malus implantado no Brasil, especialmente direcionado àqueles que precisam tomar decisões racionais como a alta direção das empresas, melhorando a visibilidade dos custos econômicos. A economia pode simplificar a realidade e fornecer diretrizes valiosas para uma melhor SST.10

O FAP vem sendo aplicado no Brasil desde 2010, mas muitos empresários, contadores, advogados e profissionais prevencionistas ligados à gestão empresarial desconhecem esse fator de flexibilidade e, sobretudo, as possibilidades de reduzir o impacto financeiro em suas folhas de pagamento através da redução de acidentes de trabalho e doenças ocupacionais.9

As empresas que implementam uma gestão voltada à prevenção e promoção da saúde dos trabalhadores e a um ambiente de trabalho seguro e saudável podem se beneficiar e transformar o bônus do FAP em vantagem competitiva, levando a uma redução nos custos com folha de pagamento, além de ganhos de imagem, satisfação, lealdade e produtividade.9

Tudo indica que a introdução desse sistema bônus-malus no Brasil poderá trazer fortes razões financeiras para investimentos em prevenção de acidentes no país, principalmente porque oferece incentivos econômicos eficazes, internos, não totalmente assegurados e principalmente visíveis, como parte do custo direto. Afinal, o FAP melhora, para as empresas, a visibilidade dos custos econômicos com SST.

Essa recente legislação pode ter o poder de influenciar significativamente as empresas, permitindo que cada empregador conheça melhor os impactos de seu processo produtivo e possa, com isso, identificar os fatores que estão ligados aos maiores problemas de segurança e saúde, desenvolvendo ações preventivas e corretivas.

Desde o lançamento da ferramenta Construindo Segurança e Saúde os resultados facilmente obtidos, individualmente, em termos de custos diretos, impressionaram e contribuíram muito para a tomada de decisão em relação ao valor ótimo do benefício em termos de prevenção de acidentes de trabalho, evidenciando o alto custo desses eventos, apenas em termos tributários.

Relembrando alguns números importantes revelados neste estudo, temos que um acidente sem afastamento de mais de 15 dias custa, em média, considerando seus dois anos de impacto, R$ 11.280,75. Um benefício acidentário previdenciário é estimado em R$ 85.789,64, considerando também seu impacto no FAP por dois anos. Isso é muito dinheiro – sobretudo por se tratar de uma perspectiva de custo e não de investimento.

O estabelecimento da gestão deste indicador desempenha um papel importante na sustentabilidade da própria empresa. No nível estratégico, deve-se contemplar, no mínimo, a avaliação econômico-financeira dos acidentes de trabalho e benefícios acidentários, produzindo informações relevantes para a tomada de decisão relacionada à prevenção efetiva desses eventos nos níveis tático e operacional.

Como vimos, conhecer esses valores ajuda na tomada de decisões pela alta administração. Isso faz com que saúde e segurança não representem necessariamente despesas, reforçando o uso de estratégias de sucesso voltadas para promoção e prevenção em SST, independentemente de seu custo.

Ter bons resultados em termos de promoção da saúde, redução de acidentes e doenças ocupacionais é igualmente bom para os negócios. Todos ganham com isso: as empresas (porque diminuirá o percentual do pagamento do SAT através do FAP, podendo administrar esse imposto), os trabalhadores (porque têm segurança no ambiente de trabalho e qualidade de vida), o Estado, a sociedade, a seguridade social e a economia.

Afinal, o que as empresas podem fazer para reduzir a contribuição do SAT?

É relativamente simples. As empresas precisam começar imediatamente a investir na redução de acidentes de trabalho e doenças ocupacionais.

Precisam identificar seus perigos e riscos no processo de produção, monitorar a saúde e o estilo de vida dos trabalhadores e planejar medidas corretivas para reduzir os riscos de acidentes de trabalho e doenças ocupacionais.

Além disso, a gestão das informações de Saúde e Segurança da Empresa é essencial. Permite conhecer sua real situação e atuar preventivamente em acidentes e doenças que possam estar relacionadas ao FAP.

Ações como essas proporcionarão uma indústria mais segura e saudável e contribuirão para reduzir os custos com a SST.

Referências

1 – Wikipedia. Wikimedia Foundation, Inc. Acesso 19/11/2018. Disponível em: https://en.wikipedia.org/wiki/Bonus-malus

2 – BRASIL. Presidência da República. Decreto nº 61.784. Aprova o Regulamento do Seguro de Acidentes do Trabalho. Rio de Janeiro, 28 de novembro de 1967.

3 – BRASIL. Presidência da República. Lei nº 8.213. Dispõe sobre os Planos de Benefícios da Previdência Social e dá outras providências. Brasília, 24 de julho de 1991.

4 – BRASIL. Presidência da República. Decreto nº 6.042. Altera o Regulamento da Previdência Social, disciplina a aplicação, acompanhamento e avaliação do Fator Acidentário de Prevenção – FAP e do Nexo Técnico Epidemiológico. Brasília, 12 de fevereiro de 2007.

5 – BRASIL. Presidência da República. Decreto nº 6.957. Altera o Regulamento da Previdência Social aprovado pelo Decreto no 3.048, de 6 de maio de 1999, no tocante à aplicação, acompanhamento e avaliação do Fator Acidentário de Prevenção – FAP. Brasília, 9 de setembro de 2009.

6 – BRASIL. Receita Federal do Brasil. Instrução Normativa RFB nº 971. Dispõe sobre normas gerais de tributação previdenciária e de arrecadação das contribuições sociais destinadas à Previdência Social e as destinadas a outras entidades ou fundos, administradas pela Secretaria da Receita Federal do Brasil (RFB). Brasília, 13 de novembro de 2009.

7 – Câmara Brasileira da Indústria da Construção – CBIC, 2014. Construindo Segurança e Saúde. Acesso 19/11/2018.

Disponível em: http://cbic.org.br/construindosegurancaesaude/

8 – BRASIL. Presidência da República. Lei nº 8,212. Dispõe sobre a organização da Seguridade Social, institui Plano de Custeio, e dá outras providências. Brasília, 24 de julho de 1991.

9 – Federação das indústrias do Estado de São Paulo – FIESP. FAP-RAT-NTEP: Efeitos na Gestão Empresarial. 2º Edição. São Paulo, 2015. 52 p.

10 – Shimazaki, Yuki. Master class: Economics and OHS. Master in Occupational Safety and Health. Turin, 2018.